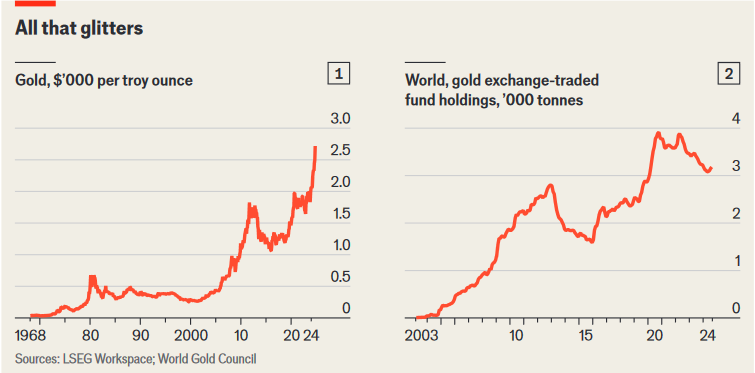

به گزارش خبرنگار بین الملل ایبنا و به نقل از مجله اکونومیست، طلا در میانه یک رنسانس فوقالعاده قرار دارد. در سال گذشته، سرمایهگذاران بسیاری به این فلز روی آوردند و با افزایشی ۳۸ درصدی، قیمت آن را به بیش از ۲۷۰۰ دلار برای هر اونس تروا رساندند که یک رکورد بیسابقه است (نمودار ۱).

هیجان فروش طلا به اماکن غیرمعمولی نیز رسیده است به نحوی که شمشهای طلا بر روی قفسههای فروشگاه Costco، یک خردهفروش آمریکایی و CU، یک فروشگاه زنجیرهای در کره جنوبی، قرار گرفته است؛ چرا که افزایش تورم و ترس از جنگ، اشتیاق مصرفکنندگان را برای خرید افزایش داده است. بانکهای مرکزی نیز به دنبال این موضوع هستند، زیرا تجزیه مالی، اشتهای آنها را برای یک دارایی قدیمی افزایش داده است و جهان وارد یک عصر طلایی جدید شده است.

سرمایهگذاران حرفهای اغلب به دلایل خوبی به فلزات گرانبها بیاعتنا هستند؛ طلا هیچ درآمدی تولید نمیکند. وارن بافت، یکی از این سرمایهگذاران، میگوید که سرمایهگذاری روی طلا توسط کسانی انجام میشود که از داراییهای دیگر ترس دارند. در میان سرمایهگذاران نهادی آمریکایی که بیش از ۱۰۰ میلیون دلار دارایی را مدیریت میکنند، تنها یک چهارم آنها اعلام کردهاند که در صندوقهای ETF طلا سهام دارند، بر اساس تحقیقات Dirk Baur و Lai Hoang از دانشگاه Western Australia، تنها ۱.۵ درصد از داراییهای این شرکتها در طلاست. همه این موارد توضیح میدهند که چرا سرمایهگذاریها در ETF طلا علیرغم افزایش قیمت فلز، رشد نکرده است (نمودار ۲).

امروزه افراد بیشتری متقاعد شدهاند که اوضاع واقعاً به سمت افول میرود و دلایل منطقی بیشتری نیز برای باور این موضوع وجود دارد.

دفاتر خانوادگی که وسیله سرمایهگذاری ترجیحی برای ثروتمندان خصوصیاند، به سرعت در حال رشد هستند و امروز داراییهای تحت مدیریت آنها از ۳.۳ تریلیون دلار در سال ۲۰۱۹ به ۵.۵ تریلیون دلار رسیده است؛ زیرا بسیاری از سرمایهگذاران میخواهند ثروت خود را از پیامدهای وخیم محافظت کنند. ارزش یک ارز ممکن است هم در برابر سایر ارزها و هم از نظر قدرت خرید کاهش یابد؛ عرضه نسبتاً ثابت طلا و محبوبیت تاریخی آن، سرمایهگذاران را ترغیب میکند که باور کنند طلا میتواند آنها را در برابر افزایش قیمتها و سیاستهای اشتباه محافظت کند. طبق دادههای Campden Wealth، بیش از دو سوم دفاتر خانوادگی در طلا سرمایهگذاری میکنند.

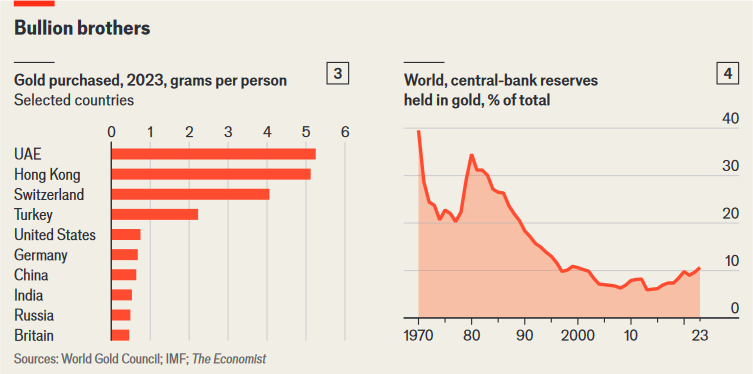

بیشتر تقاضای طلا از آسیا میآید؛ چین و هند یک پنجم از تولید اقتصادی جهان را تشکیل میدهند، اما نیمی از خریدهای مصرفکنندگان برای طلا را به خود اختصاص میدهند. یک فرد هندی بهطور متوسط به اندازه یک آمریکایی یا آلمانی به این فلز علاقهمند است (نمودار ۳).

علاقه چینیها و هندیها به طلا، همچنان در حال افزایش است. در چین، بحران املاک باعث شده افرادی که سرمایه دارند به دنبال گزینههای دیگری باشند. خرید شمشهای طلا و سکهها در سال منتهی به ژوئن نسبت به ۱۲ ماه گذشته ۴۴ درصد افزایش یافته است. با ثروتمندتر شدن هند، افراد بیشتری قادر به خرید طلا هستند. یکی از نتایج این امر، افزایش وامدهی با پشتوانه طلا است. Muthoot Finance، یکی از این وامدهندگان، ارزش سهام خود را در پنج سال گذشته تقریباً سه برابر کرده است.

اما یک طبقه دیگر از سرمایهگذاران - شاید بدبینترین و محافظهکارترین آنها - واقعاً باعث رشد اخیر طلا شدهاند: مدیران ذخایر در بانکهای مرکزی. سهم طلا در ذخایر بانکهای مرکزی برای دههها رو به کاهش بوده است، از تقریباً ۴۰ درصد در سال ۱۹۷۰ تا تنها ۶ درصد در سال ۲۰۰۸. با این حال، اخیراً سهم آن بهطور پیوسته افزایش یافته و به ۱۱ درصد در سال گذشته رسیده است که بالاترین مقدار در بیش از ۲۰ سال اخیر است (نمودار ۴).

حمله روسیه به اوکراین و مسدود شدن ذخایر ارزی خارجی آن یک لحظه تعیینکننده بود. این موضوع به مدیران ذخایر نشان داد که اگر کشورشان تحت تحریم قرار بگیرد، خزانهداریهای آمریکا و دیگر داراییهای بهظاهر امن که به ارزهای غربی هستند، بیفایده خواهند بود. از ابتدای سال ۲۰۲۲، مقامات پولی در چین، ترکیه و هند به ترتیب ۳۱۶، ۱۹۸ و ۹۵ تن طلا خریداری کردهاند، طبق گزارش شورای جهانی طلا، بانکهای مرکزی به جای سرمایهگذاری در ETF ها، عمدتاً طلا را به صورت فیزیکی انباشت میکنند، زیرا همانطور که داراییهای مالی در معرض خطر توقیف هستند، طلا نگهداری شده در خارج از کشور نیز در معرض خطر است. به عنوان مثال، دولت بریتانیا از بازگرداندن دهها تن طلا به ونزوئلا خودداری کرده است، زیرا نمیخواهد نیکولاس مادورو را به عنوان رهبر قانونی به رسمیت بشناسد.

البته همه بانکهای مرکزی که در حال خرید طلا هستند، روابط دشواری با غرب ندارند. مقام پولی سنگاپور از ابتدای سال ۲۰۲۲ تاکنون ۷۵ تن طلا جمع کرده است. بانک ملی لهستان نیز در همان دوره، داراییهای طلای خود را به ۱۶۷ تن افزایش داده و بخشی از یک استراتژی برای نگهداشتن ۲۰ درصد از ذخایر در طلا است. آدام گلاپینسکی، رئیس این بانک، از طلا به عنوان یک پشتیبان استراتژیک یاد میکند، زیرا همبستگی کمی با سایر کلاسهای دارایی دارد. وی در سال ۲۰۲۱ گفته بود، قیمت طلا دقیقاً در زمانی که بانک مرکزی ممکن است بیشترین نیاز را به منابع خود داشته باشد، بالا میرود. در سپتامبر، کشور لائوس یک بنای درخشان به عصر طلایی جدید اختصاص داد: یک بانک شمش طلا در پایتخت خود، وینتیان.

تقاضای بانکهای مرکزی به این زودی کاهش نخواهد یافت. یک نظرسنجی از سرمایهگذاران حاکمیتی توسط شرکت مدیریت دارایی اینوِسکو امسال نشان داد که هیچیک از ۵۱ بانک مرکزی قصد ندارند مقدار ذخایر طلای خود را در سه سال آینده کاهش دهند و ۳۷ درصد قصد دارند آن را افزایش دهند. در میان بانکداران مرکزی، حدود ۵۶ درصد معتقدند که طلا در برابر "تسلیح ذخایر بانک مرکزی" محافظت میکند و ۷۰ درصد آن را به عنوان محافظ در برابر تورم میدانند.

تقاضای بانکهای مرکزی، که بیشتر به دلایل امنیتی سرمایهگذاری میکنند تا به دنبال بازده باشند، توضیح میدهد چرا رابطه طلا با نرخ بهره تغییر کرده است. این فلز معمولاً زمانی که بازده واقعی اوراق قرضه دولتی امن بالا است، عملکرد خوبی ندارد؛ زیرا در چنین مواقعی، این اوراق حتی پس از تورم بازده خوبی ارائه میدهند. در مقابل، زمانی که بازده این اوراق پایین است، طلا معمولاً رشد میکند. در یک محیط با بازدهی پایین، سرمایهگذاران بیشتر به سراغ داراییهایی میروند که درآمدی تولید نمیکنند. با این حال، از اواخر سال ۲۰۲۱، این رابطهای که در گذشته قابل اعتماد بود، به هم ریخته است. قیمت طلا حتی با افزایش بازده اوراق قرضه ده ساله خزانهداری محافظتشده از تورم آمریکا از منفی ۱ درصد به حدود ۱.۸ درصد، همچنان افزایش یافته است. زمانی که بازده واقعی آخرین بار اینقدر بالا بود، قیمت طلا در حدود ۱۰۰۰ دلار در هر اونس تروا بود؛ تقریباً دو سوم کمتر از قیمت فعلی آن.

آیا طلا در زمان بحرانها مفید خواهد بود؟ نیکلاس مولدر از دانشگاه کرنل معتقد است که طلا میتواند در زمان بحرانها بهخوبی عمل کند؛ چرا که در بازارهای بیطرف و امن، مانند خلیج فارس، میتوان طلا را بهصورت مقادیر کم فروخت و ارزهای مختلف دریافت کرد. در حالی که روسیه پس از حمله به اوکراین از دسترسی به بازارهای غربی محروم شد و برخی شرکتها برای معامله با روسیه تحریم شدند، شواهدی حاکی از آن است که مسکو توانسته همچنان طلای خود را از طریق کشورهایی مثل امارات به فروش برساند؛ افزایش مشکوک واردات طلا از امارات به سوئیس بلافاصله بعد از تحریمهای روسیه گواهی بر این ادعاست. نویسنده نتیجه میگیرد که از آنجا که طلا را میتوان بهصورت قاچاق منتقل کرد و به راحتی ذوب نمود، محدود کردن این دارایی تقریباً غیرممکن است.

سرمایهگذاران بسیار ثروتمند نیز ممکن است به خرید طلا تمایل بیشتری نشان دهند. اما هدف اصلی فروشندگان طلا، جذب سرمایهگذاران نهادی (مانند صندوقهای سرمایهگذاری بزرگ) است؛ زیرا حتی بخش کوچکی از سرمایههای عظیمی که این نهادها مدیریت میکنند میتواند تأثیر بزرگی بر بازار طلا داشته باشد. گلدمن ساکس اشاره میکند که تقاضا برای صندوقهای طلا (ETF) معمولاً تنها زمانی افزایش مییابد که نرخ بهره آمریکا کاهش پیدا کند نه قبل از آن؛ بهطور متوسط، کاهش ۰.۲۵ درصدی نرخ بهره باعث افزایش ۶۰ تنی (تقریباً معادل ۵ میلیارد دلار) خرید صندوقهای طلا در شش ماه بعد میشود. در نهایت، همانطور که وارن بافت نیز اشاره کرده، سرمایهگذاری روی طلا به نوعی بر پایه ترس و انتظار از گسترش این ترس است. در شرایط کنونی، سرمایهگذاران نگران و محتاط زیادی وجود دارند که این ترس را بیشتر تقویت میکنند.